LAKÁSHITEL KALKULÁTOR 2026

A legjobb lakáshitel ajánlatok a Credipass-tól

- Új és használt lakás, üdülő, nyaraló vásárlása, építése esetén

- Egyéb lakáscélra is: felújítás, korszerűsítés, bővítés, telekvásárlás

- Árfolyamkockázat nélküli, forint alapú hitelek

- Állami támogatott és piaci hitelek

Kalkulálj és spórolj velünk!

Tudj meg többet az aktuális lakáshitel ajánlatokról!

Miért érdemes lakáshitelt igényelni a Credipass segítségével?

- a szektor összes jelentős kereskedelmi bankja partnerünk, melyek kínálatából az igényeidnek legmegfelelőbb kerül kiválasztásra - segítünk eligazodni a tengernyi ajánlat között!

- teljeskörű támogatás: az első kérdésektől a kulcsok átadásáig!

Összefoglalva: a lakáshitelekről

A lakáshitelek népszerűsége a kedvező kamatozás miatt évek óta töretlen. Ingatlanvásárlás esetén a lakáscélú jelzáloghitelek jelentik napjainkban a legkedvezőbb finanszírozási lehetőséget. A vásárláshoz kínált hiteleket forint alapon nyújtják a pénzintézetek, a felmerülő költségek és a kamatperiódusok tekintetében az ajánlatok azonban igen eltérőek lehetnek. Emiatt mindenképp érdemes a Credipass pénzügyi szakértőihez fordulni, akik segítenek eligazodni a különböző lehetőségek között.

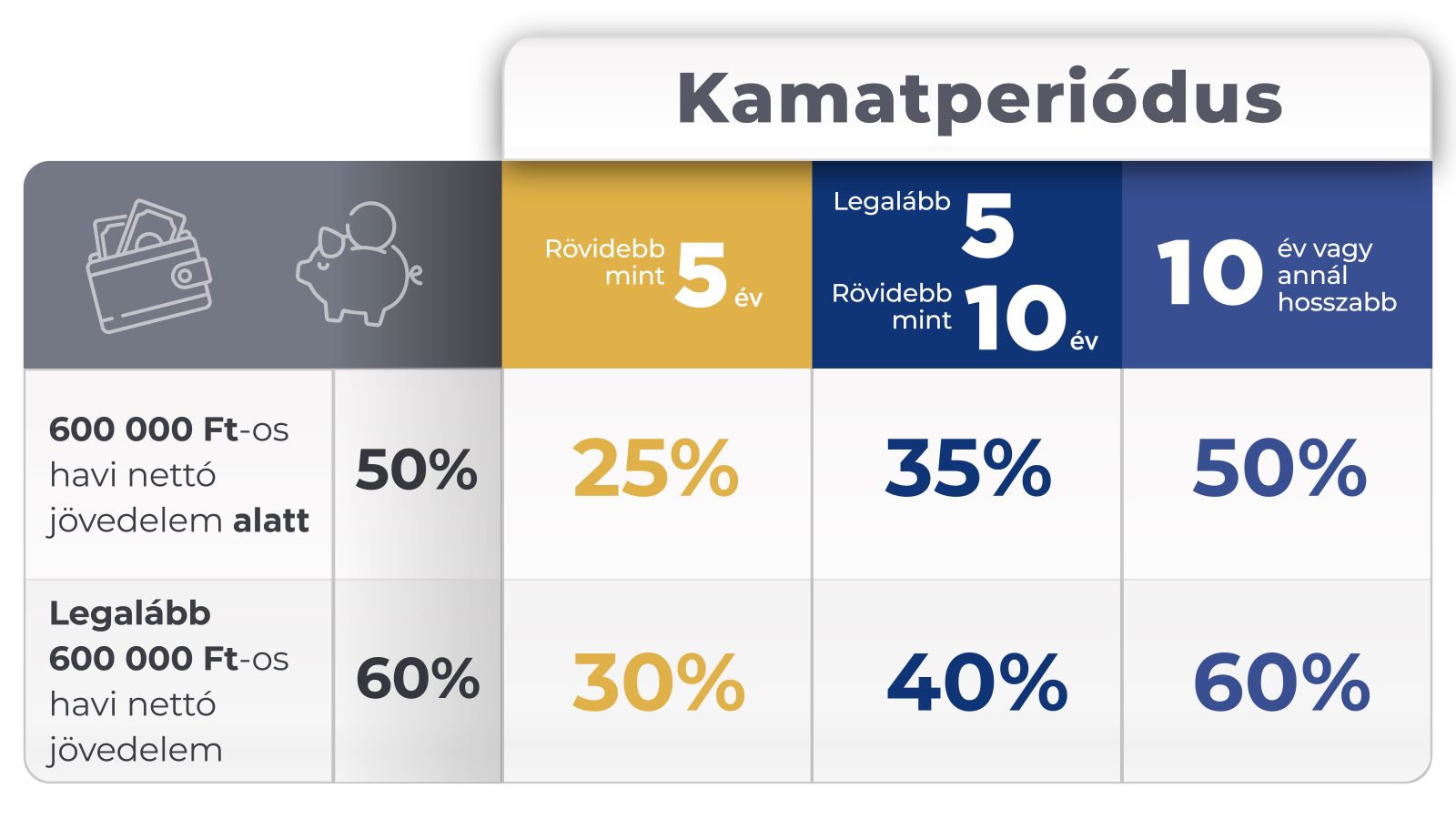

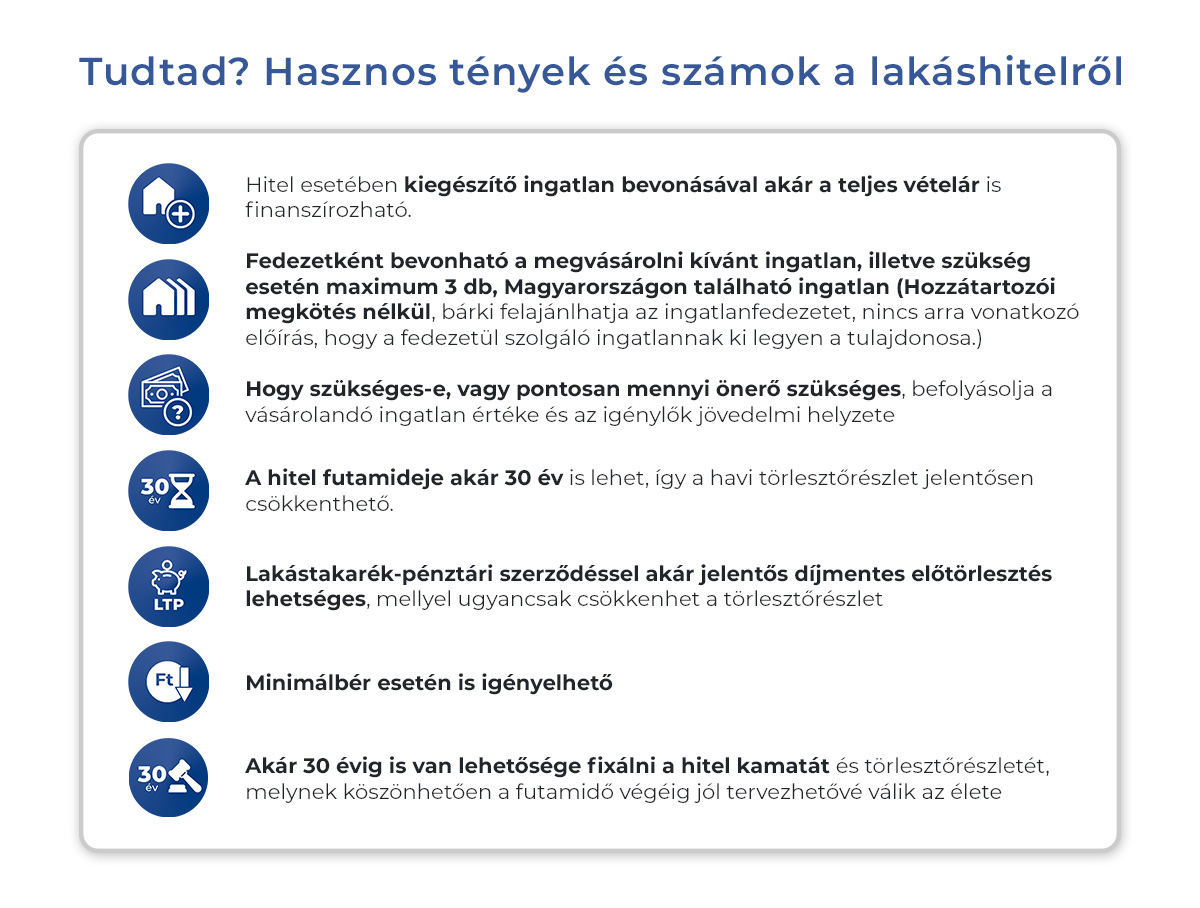

A lakáshitel konstrukciók a legtöbb esetben nagyobb összegűek és hosszú futamidejűek. Ezek a hitelek kifejezetten lakáscélú ingatlanok vásárlására, építésére, felújítására, korszerűsítésére és bővítésére, vagy telekvásárlásra használhatók fel, illetve ezen kívül meglévő lakáshitel kiváltására is. A hitel fedezetéül szolgáló ingatlan(ok)ra jelzálog kerül bejegyzésre. A hitel típusa piaci kamatozású, vagy akár államilag támogatott is lehet. Attól függően, hogy mennyi a lakáshitel önerőd, a bank által elfogadott jövedelmed, vagy hogy épp milyen más hiteleid vannak – számos tényező befolyásolja azt, hogy az egyes pénzintézetek milyen hitelösszegre tartanak jogosultnak. (Ezt bővebben kifejtjük az alábbiakban.)

De miben különböznek a lakáscélú hitelek a többi hiteltől? Milyen feltételei vannak az igénylésnek? Milyen konstrukciók közül lehet választani? Milyen okiratok és anyagi feltételek szükségesek a felvételhez? A leggyakrabban felmerülő, lakáshitellel kapcsolatos kérdéseidre az alábbi Gyakran Ismételt Kérdések pontban kaphatsz választ, további kérdés esetén pedig a Credipass szakemberei nyújtanak segítséget, vagy próbáld ki lakáshitel kalkulátorunkat, amely szintén jó kiindulási pont lehet!

Miben segít a lakáshitel? Mire jó lakáshitel kalkulátorunk?

A magyar lakáshitelek napjainkban kulcsfontosságú szerepet játszanak az ingatlanpiaci tranzakciókban, lehetőséget adva az embereknek arra, hogy saját otthonhoz jussanak. A lakáshitel feltételei változóak lehetnek a különböző pénzintézeteknél, és fontos, hogy a leendő hitelfelvevők alaposan megismerjék ezeket a feltételeket, mielőtt elköteleznék magukat egy hitelszerződés mellett. A lakásvásárlási hitel lehetőséget teremt azoknak, akik szeretnének saját otthonhoz jutni, de nem rendelkeznek elegendő saját megtakarítással. A lakásvásárlási hitelnek általában különböző típusai vannak, például fix kamatozású és változó kamatozású hitelek, amelyek különböző kockázatokat és előnyöket hordoznak magukban, és a különböző lakáscélokra használhatóak fel: pl. új vagy használt lakás, üdülő, nyaraló építésére vagy vásárlására, valamint egyéb lakáscélra is jók (felújítás, bővítés, korszerűsítés, telekvásárlás). A lakáshitel feltételei a pénzintézetek között eltérőek lehetnek, ezért érdemes alaposan tanulmányozni a kínálatot, mielőtt döntést hoznánk! És mi a helyzet az önerő mértékével? A lakáshitel önerő az a saját pénzösszeg, amivel a hitelfelvevő hozzájárul a vásárláshoz, ami jelentős szerepet játszik a hitel feltételeiben. Az önerő szabályai az idei 2024-es évtől megváltoztak: lehetőség van már 10%-os lakáshitel önerővel ingatlant vásárolni, amennyiben 41 év alatti, első lakásszerző az ügyfél: ennek pontos feltételeiről szintén érdemes tájékozódni pénzügyi szakértőinknél!

Megtaláltad a vágyott ingatlant? Credipass Lakáshitel kalkulátor 2026 - Spórolj velünk!

A Credipass Lakáshitel Kalkulátor használata segíthet abban, hogy pontos képet kapj a várható törlesztőrészletekről és a kamatköltségekről. A hitel feltételei között általában szerepel a hitel futamideje, a kamatláb típusa (rögzített vagy változó), valamint az önerő mértéke. A lakáshitel kalkulátor hasznos eszköz lehet annak meghatározásában, hogy melyik hiteltípus felel meg leginkább az egyéni pénzügyi helyzetünknek. A lakáshitel kalkulátor használata segít továbbá a pénzügyi tervezésben és a költségek pontosabb előrejelzésében. Lakáshitel kalkulátorunkban a szektor legnagyobb bankjainak aktuális, legkedvezőbb ajánlatai szerepelnek: a Credipass hosszú évek óta partnerségi viszonyban áll a következő pénzintézetekkel: MBH, OTP, K&H, Erste, Magnet Bank, UniCredit, Raiffeisen és CIB Bank.

Mi alapján kaphatok hitelt? A lakáshitel feltételei

Az első és legfontosabb kérdés, hogy mik azok a szempontok, amelyek alapján a bankok eldöntik ki hitelképes és ki mekkora hitelösszegre jogosult. A bankok 4 +1 fontos szempontot vizsgálnak meg a hitelkérelem során:

Jövedelem: A jövedelem nagymértékben befolyásolja a hitelképességet. Akinek van igazolható jövedelme, az már jogosult lehet hitelre, de még így is számos feltételnek kell megfelelni, például a munkaviszonyra vonatkozóan.

Tartozások: A bankok megvizsgálják, hogy az igénylő KHR (Központi Hitelinformációs Rendszer) listán szerepel-e negatív adattal.

Bankszámla: Három hónapra visszamenőleg ellenőrzik a munkabér jóváírást, átfordul-e mínuszba a bankszámla egyenlege, illetve megfigyelik a rejtett tartozásokat.

Személyes információk: A jövedelmen kívül demográfiai adatokat is vizsgálhat a bank, például az életkort és a családi állapotot.

+1 Ingatlan: Lakáshitel, ingatlan hitel esetén fontos az ingatlan értéke, amely nagyban befolyásolja a kapható hitelösszeg mértékét. Ehhez értékbecslés szükséges, amely során megállapítják az ingatlan forgalmi és hitelbiztosítéki értékét.

Mi az a hitel előminősítés és miben segít?

Az előminősítés lényegében egy hitelbírálat, amelyből megtudhatod, hogy mekkora összegű kölcsönhöz juthatsz hozzá. Fontos, hogy tisztában legyél anyagi lehetőségeiddel, főleg, ha ingatlanvásárlást, ingatlan hitel felvételét tervezed, hiszen így a megfelelő árkategóriájú ingatlanok között tudod megkeresni álmaid otthonát. Az előminősítésnek köszönhetően azt is láthatod, hogy várhatóan mekkora lesz a kölcsönöd törlesztőrészlete.

Az előminősítés során a pénzügyi szakértőnk díjmentesen kalkulációt végez arra vonatkozóan, hogy jövedelem alapján jogosult vagy-e a hitelösszegre. Ezt a jövedelem arányos törlesztési mutató, azaz a JTM határozza meg. De természetesen nem csak a jövedelem a mérvadó. Az előminősítés során figyelembe veszi a szakértő példásul a meglévő hiteleket is. Be kell nyújtanod a jövedelemigazolásod, munkáltatói igazolásod, bankszámla kivonatod, illetve a személyes okmányaidra is szükség lesz. Az előminősítéskor még nem biztos, hogy van konkrét ingatlan, amit szeretnél megvenni, de az elképzeléseidre biztosan rá fog kérdezni a pénzügyi szakértő: milyen értékű ingatlant tervezel vásárolni és mennyi lakáshitel önerővel rendelkezel.

Az államilag támogatott hitelekről, kedvezményekről röviden

Ha nehezen igazodsz el az új állami lakástámogatási rendszerben (amely évről évre, de akár hónapról hónapra is tartogat újdonságokat), akkor mindenképp kérd pénzügyi szakértőink segítségét, hiszen a családok, családot, gyermeket tervezők számára számos otthonteremtési lehetőség áll nyitva idén is.

Ezek közül az alábbiak a legjelentősebb államilag támogatott hitelek, amelyekről oldalunkon bővebben is tudsz tájékozódni:

- Babaváró hitel

- Jelzáloghitel elengedés

- CSOK Plusz (Családi Otthonteremtési Kedvezmény 2024)

- CSOK miatti illetékmentesség

- Falusi CSOK

- Falusi CSOK mellé igényelhető Otthonteremtési kamattámogatott hitel

- Munkáshitel

Hogyan vedd fel velünk a kapcsolatot?

- Töltsd ki visszahívást kérő űrlapunkat.

- Munkanapokon 3 órán belül kollégáink felveszik veled a kapcsolatot telefonon és személyre szabott tájékoztatást nyújtanak.

- A telefonos tájékoztatást követően pénzügyi szakértőnk veszik fel veled a kapcsolatot, hogy az egyedi igényeidnek legmegfelelőbb pénzintézetet közösen tudjátok kiválasztani az ajánlatok alapján. A pénzügyi szakértőnk az ügyintézés teljes folyamatán végigkísér.

- A szerződéskötés az egyetlen olyan pontja a folyamatnak, amikor személyesen be kell fáradnod a bankba. Minden mást a kollégánk fog intézni.

- Ezután már csak a folyósítás van hátra.

Tudj meg többet a hiteligénylés folyamatairól videóinkból!

Vedd fel velünk a kapcsolatot!

Szakértőinkről mondták

Gyakran ismételt kérdések

Nem találtál választ a kérdésedre? Ebben az esetben fordulj tapasztalt pénzügyi szakértőinkhez, akik várják a megkeresésed!