Soha nem látott népszerűségnek örvendenek a személyi hitelek – Itt a magyarázat a szakértőktől!

Gyors átfutási idő, szabad felhasználás és kedvező feltételek – virágkorukat élik manapság a személyi kölcsönök, amelyek kötöttségek nélkül kínálnak megoldást sokféle pénzügyi helyzetre. Azonban nem mindegy, milyen kamattal, milyen konstrukcióval választunk ilyen hitelt, hiszen a jelenleg elérhető banki ajánlatok között óriási különbségek is lehetnek.

Fontos a tudatos és felelősségteljes választás a személyi kölcsönök esetében is - a Credipass, a Duna House pénzügyi közvetítőjének friss elemzése szerint, az elmúlt fél évben, január és június között saját portfóliójában mintegy 16%-kal nőtt az ügyletszám, míg a Magyar Nemzeti Bank által közzétett adatok szerint 5 hónap alatt az új személyi kölcsönök hitelszerződésének összértéke szintén nagy ugrást mutat: 51,4 milliárd forintról májusra 72 milliárd forintra változott ezen hitelek volumene. Az is kijelenthető az MNB korábban közölt statisztikái alapján: 2022 év vége óta folyamatosan nőtt a kihelyezett személyi hitelek volumene, miközben pedig a kölcsönök átlagos hitelköltsége (THM-je, azaz teljes hiteldíj mutatója) csökkent az elmúlt félévben.

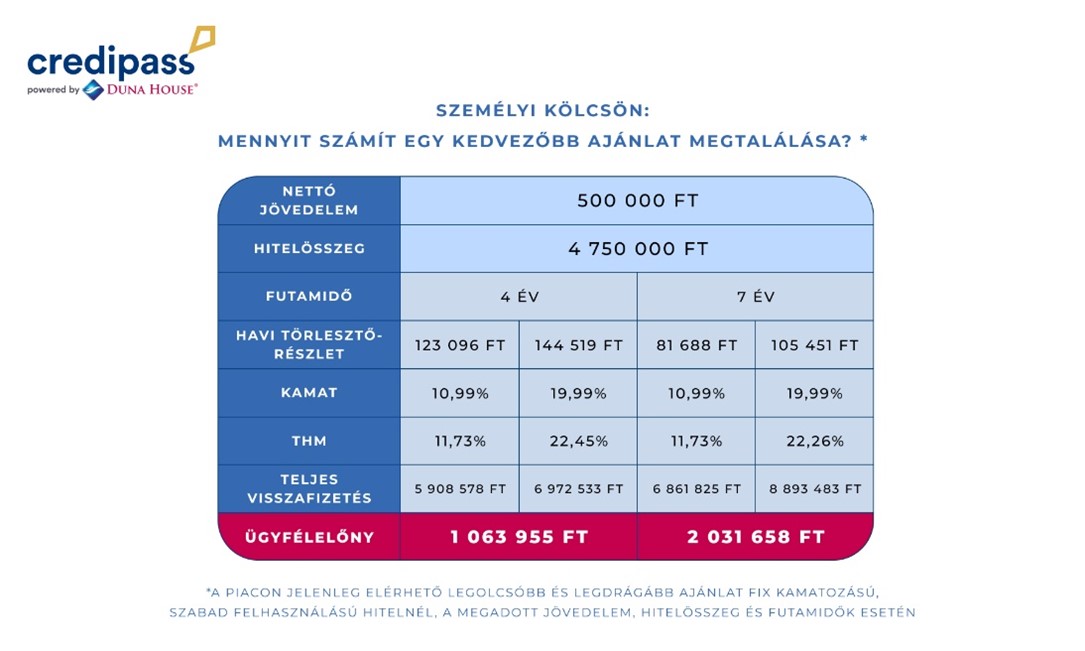

„Adataink szerint, jelenleg az átlagosan felvett hitelösszeg személyi kölcsönök esetén 4 750 000 Ft 2024. január és június között” – mondta el Fülöp Krisztián, a Credipass magyarországi vezetője. „A Credipass szakértőinek tapasztalata alapján népszerű hitelcél ma az otthonok felújítása, korszerűsítése, valamint az autóvásárlás is. A személyi kölcsönök egyik nagy előnye, hogy szabad felhasználású hitelről beszélünk, nem szükséges hozzájuk ingatlanfedezet, így kötöttségek nélkül fordítható a választott célra a felvett összeg. Ráadásul egy profi pénzügyi szakértő segítségével nem csak nagyon gyors az átfutása (igényléstől folyósításig 1-2 napon, vagy akár órákon belül is elintézhető), de egy jó ajánlat megtalálásával és kiválasztásával a teljes visszafizetést tekintve milliók spórolhatóak meg! Hiszen tudni kell, hogy a jelenlegi banki ajánlatok között nagy különbségek lehetnek: nem mindegy, mekkora havi törlesztőrészletet fizetünk, milyen THM-mel és persze az sem, hogy egyáltalán hitelezhető-e az ügyfél az igényelt összegre. Ez is bankonként változó lehet, ezért érdemes szakértő segítséget kérni.” – tette hozzá.

Jelenleg a legtöbb pénzintézet 10 millió Ft-ig ad ingatlanfedezet nélküli kölcsönt, illetve összegtől és banktól függően adóstárs, vagy kezesek bevonása is lehetséges. Van olyan bank is azonban, amely 12 millió forintig, egy piaci szereplő pedig akár 15 millió forintos összegig is hitelez – nem mindegy tehát, hogy hova fordul az ügyfél. A személyi kölcsönök esetén a futamidő általában 12-96 hónap között változik és a teljes futamidő alatt fix kamatozású a hitel. A piacon most elérhető ajánlatok között 500 ezer Ft nettó igazolt jövedelem esetén, egy 4 éves futamidejű kölcsönnek 123 ezer és 144 ezer forint között alakul a havi törlesztőrészlete, míg ugyanez 7 éves futamidőnél 81 ezer Ft-tól 105 ezer Ft-ig terjed– ez havonta több, mint 20 ezer forintos különbség. Táblázatunkból pedig az is kiderül: a teljes visszafizetésekben ez milliós összegű spórolást jelent amennyiben a kedvezőbb ajánlatot választjuk – a 4 éves futamidő esetében több, mint 1, a 8 éves konstrukciónál pedig több, mint 2 millió Ft maradhat az ügyfelek zsebében, nem beszélve arról, hogy az igénylés költsége így lefaragható a jobb ajánlat választásával. Fontos azt is tudni, hogy sok más tényező is számít a bírálatnál és mivel a banki gyakorlatok nagyon eltérőek lehetnek, ezért ezeket érdemes mind hitelszakértővel egyeztetni.

„A felvehető hitel nagyságát az adós igazolt nettó jövedelmének összege (JTM mutató alapján), valamint az adott banknál elérhető maximális hitelösszeg határozza meg. Nincs mindenki tisztában vele, de az is lényeges lehet a bírálatnál, hogy milyen forrásból származik a jövedelem (pl. alkalmazotti vagy vállalkozói), vagy hogy milyen egyéb jövedelmek kerülhetnek még beszámításra. A hitel teljes költsége a hitelösszeg, a vállalt futamidő és a feltételek (pl. aktív számla- és kártyahasználat az adott banknál) szerint változik. Érdemes tehát pénzügyi szakértővel kalkulálni, hiszen sok tényezőtől függhet a sikeres és gazdaságos választás nem csak a lakáscélú jelzáloghitelek, de a személyi kölcsönök esetén is.” – mondta el a szakértő.

Szerző: Credipass

2024-08-08